Для чего нужен и как работает скоринг?

На фоне кредитного бума, охватившего Россию в короткие сроки, банки вынуждены побеспокоиться о возврате выданных взаймы средств. Поэтому, отечественные банкиры переняли популярную на Западе модель расчета рисков, названную скорингом. Некоторые заемщики могут ощутить на себе влияние этой модели когда, придя в банк с заявлением на кредит, они получают отказ. Причем «жертвой» таких расчетов могут стать вполне добропорядочные граждане. Каков же принцип действия этой модели? Об этом далее.

История развития скоринга

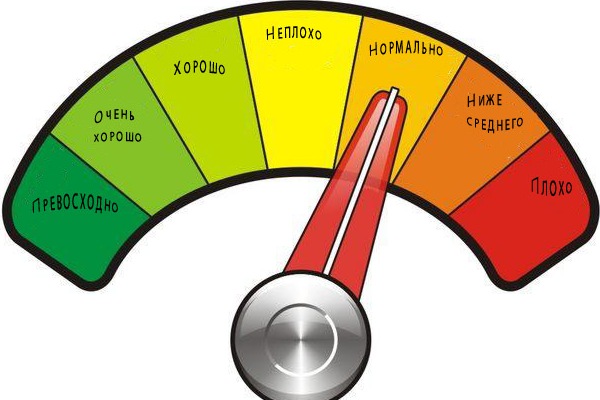

В дословном переводе слово скоринг обозначает «подсчет очков». На деле это подразумевает расчет баллов для каждого заемщика индивидуально, основываясь на данных его анкеты. Сейчас эти математические операции компьютеризированы. В далекие же 1940-е, когда эта система была изобретена, американские банковские эксперты вручную считали баллы своих клиентов. Правда, и во внимание тогда принималось только десяток характеристик заемщиков, сейчас же их почти сотня. Исходя из суммы полученных баллов, банк корректирует такие условия предоставления займа как сумма денег, которую он готов одолжить, процентная ставка по кредиту и срок возврата займа. Подсчет баллов по системе скоринга в нескольких банках может различаться, поэтому если один банк отказал в кредите, не обязательно так же поступит и следующий. Впрочем, существуют критерии, оказывающие существенное влияние на все методики скоринговой оценки. Среди них:

- возраст заемщика;

- состав семьи, в особенности количество иждивенцев;

- профессия;

- уровень доходов самого заемщика и членов семьи;

- район проживания и средняя стоимость жилья в нем;

- как долго заемщик трудится на одном месте;

- имеет ли соискатель кредита задолженности в других банках и т.д.

Скоринг в России

Выделяют несколько разновидностей скоринга. В России самый распространенный вид – это скоринг заявителя. В основном он применяется в ситуации, когда выдается

экспресс-кредит или заем на небольшую сумму. В таких случаях решение о выдаче денег принимается не больше чем за час, и полностью проверить заемщика у банка не получается. Следующий вид скоринга – «скоринг поведения» проводит оценку действий заемщика в перспективе. При этом прогнозируется поведение должника в случае снижения уровня заработка, станет ли он продолжать погашение займа или нет. Третий вид скоринга работает с уже имеющимися просрочками по кредитам. Благодаря проведенным расчетам банк выбирает оптимальные действия в отношении заемщика, просрочившего ежемесячные выплаты. Так например, кредитор может обратиться к помощи коллекторов или подать в суд. Еще одна разновидность скоринга позволяет вычислять возможность того, что потенциальный заемщик может оказаться мошенником. Впрочем, в России для граждан с недобросовестной репутацией у банков есть «черный список». Кроме того, существуют виды скоринга, определяющие, станет ли данный клиент прибегать к услугам конкретного банка в дальнейшем, и какие еще предложения от финансового учреждения могут стать ему интересны. Впрочем, только крупнейшие российские банки пользуются последними видами скоринга.

Скоринг – преимущества и потери

Используя возможности скоринга, банки обретают возможность лучше узнать своего клиента. Это не только снижает риски финансового учреждения, но и открывает перед ним возможности для более гибкой политики в области кредитования, так как кредитору становится понятнее, какие предложения будут более востребованы в конкретном регионе и среди конкретной группы заемщиков. К примеру, банк сможет подобрать оптимальную процентную ставку, выгодную для самого кредитора и доступную для заемщиков. Впрочем, скоринг не является панацеей от невыплаты займов для банков, так как он, разделяя заемщиков на условные группы, пользуется усредненными показателями, но в каждом правиле есть исключения. С другой стороны, несовершенство системы скоринга лишает банк потенциально благонадежных клиентов.